Муниципальное образование

Кавказский район Краснодарского края

Кавказский район

- История

- Градостроительная деятельность

- Социальная сфера

- Совет МО Кавказский район

- Контрольно-счетная палата

- Национальные проекты

- Правоохранительная деятельность

- Госуслуги

- Безопасность жизнедеятельности

- Поселения

- Дни воинской славы и памятные даты России

- Туризм

- Фотогалерея

- СМИ Кавказского района

- География

- Карта района

- Символика

- Устав МО Кавказский район

- Промышленность

- ГБУ КК «Крайтехинвентаризация – Краевое БТИ»

- Снижение неформальной занятости

- Открытый муниципалитет

- Гражданское общество и НКО

Администрация

- Глава района

- Структура администрации

- Противодействие коррупции

- Административная реформа

- Антитеррористическая комиссия

- Архив МО Кавказский район

- Ведомственный контроль

- Информационные системы

- Кадровое обеспечение

- Контакты

- Координационная комиссия по профилактике правонарушений

- Миграция

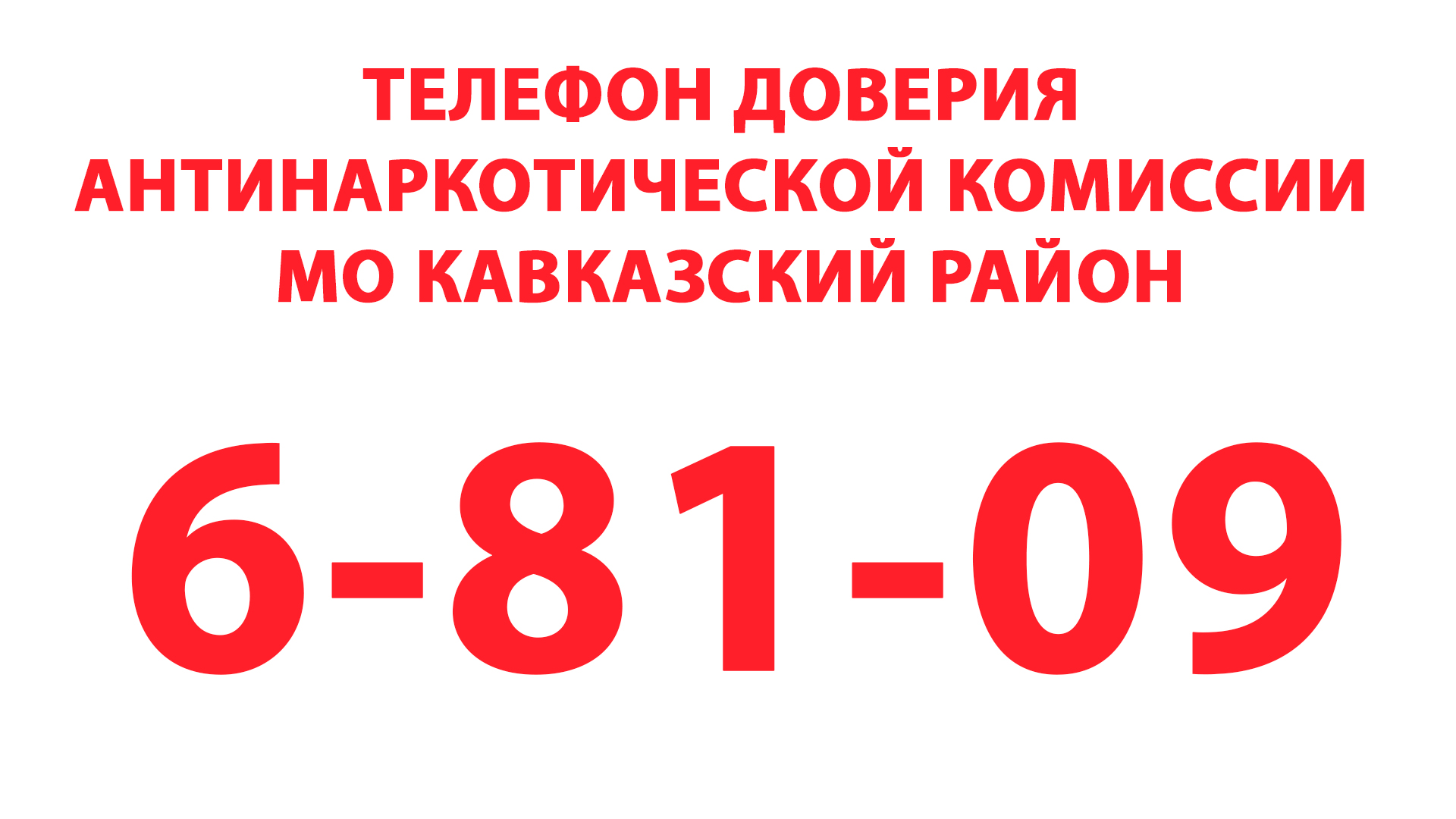

- Муниципальная антинаркотическая комиссия

- Обращения граждан

- Отдел жилищно-коммунального хозяйства, транспорта и связи

- Отдел закупок для муниципальных нужд

- Отдел развития бизнеса и ВЭД

- Отдел культуры

- Отдел молодежной политики

- Отдел по физической культуре и спорту

- Отдел потребительской сферы

- Отдел экономического развития

- Проектное управление

- Полномочия, задачи и функции

- Результаты проверок

- Список руководителей

- Структура организации

- Статистическая информация

- Тексты выступлений и заявлений

- Управление имущественных отношений

- Управление образования

- Управление сельского хозяйства

- Участие в программах и международное сотрудничество

- Финансовое управление

- Централизованная бухгалтерия администрации

- Интернет-приёмная

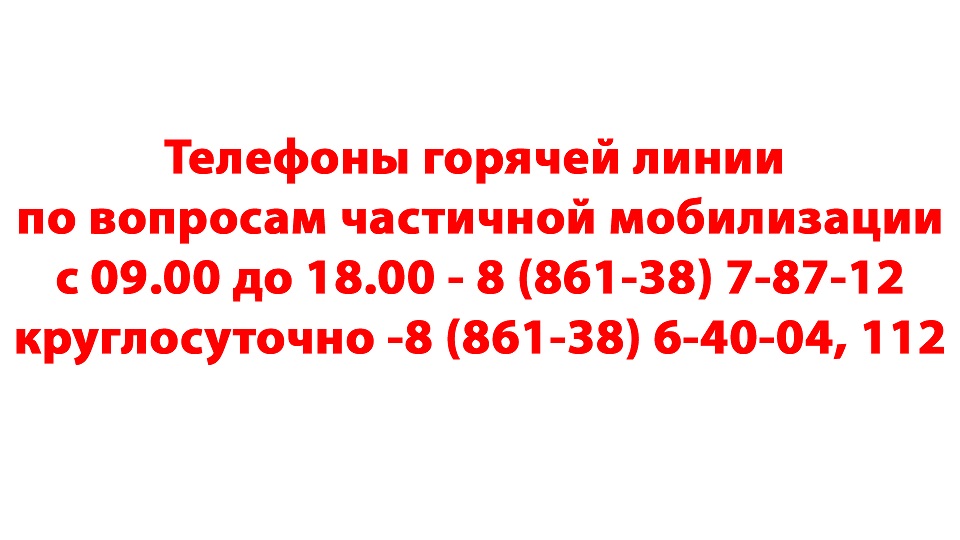

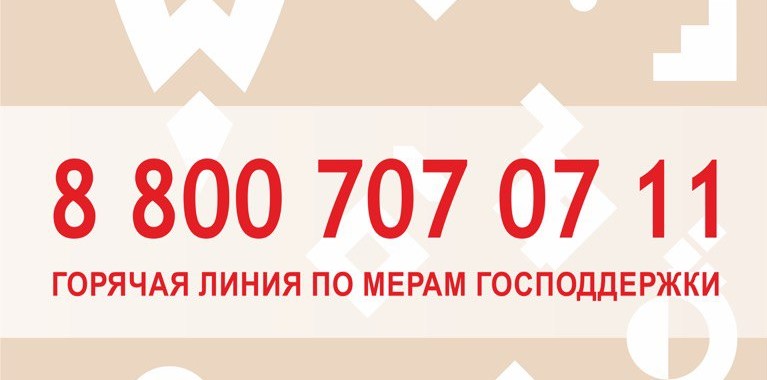

- Оперативный штаб по обеспечению устойчивого развития экономики и социальной стабильности